In ihrem Report vom 21. September 2011 (PDF) stellten die Mitarbeiter des Internationalen Währungsfonds (IWF) nach Gesprächen mit Saudi Arabien fest: Der Preis, den das Land für Erdöl auf den Weltmärkten erzielen muss, um den Staatshaushalt stabil zu halten, liegt inzwischen bei 80 US$ pro Barrel. Noch bis zum Jahr 2008 waren das nur 40 US$. Diese Preisschwelle nennen die Autoren den "break-even oil price" (BEOP), also den Preis, ab dem Saudi Arabien "in den schwarzen Zahlen ist". Betrachtet man das Land als Konzern, so müssen die Staatsausgaben logischerweise aus den Staatseinnahmen gedeckt werden oder per Kredit finanziert werden. In den vergangenen Jahren sind die Ausgaben des Staates so stark gestiegen, dass der BEOP nun also bei 80 US$ liegt - und er liegt sogar höher, wenn die Ölförderung unter 9,3 Millionen Barrel pro Tag fällt. Das klingt logisch: Verkauft man geringere Mengen Öl, so muss der Preis höher liegen, um das angepeilte Budget zu erreichen. In 2016 wird der "break-even oil price" bei 98 US$ pro Barrel liegen, so die Analysten des IWF.

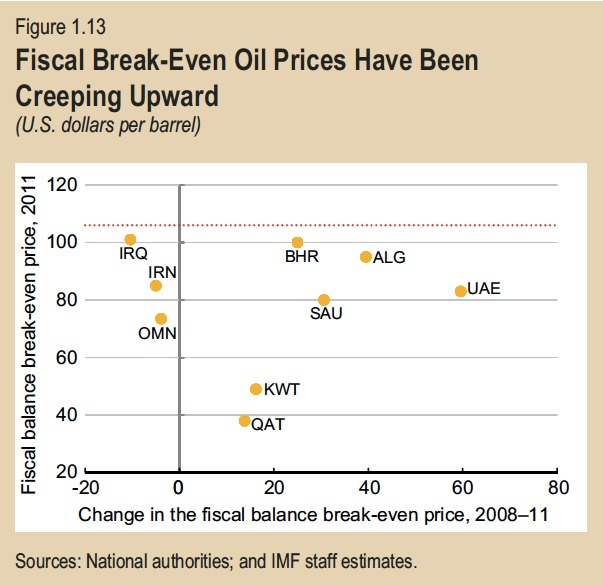

Diese Erkenntnisse flossen in eine Analyse der erdölexportierenden Länder des Nahen Ostens und Nordafrikas (MENA) (PDF) ein, das Ende Oktober veröffentlicht wurde. Darin wird auch die "fiskalische Verwundbarkeit" untersucht. Aus diesem Bericht stammt die folgende Grafik, die zeigt, wo der "break-even oil price" bei den untersuchten Ländern liegt (Y-Achse in Dollar) und wie sich dieser Wert seit 2008 (also binnen 3 Jahren!) verändert hat (X-Achse). In Saudi Arabien ist der break-even oil price also um 30% binnen 3 Jahren gestiegen, noch stärker in den Vereinigten Arabischen Emiraten (UAE, 60%) und in Algerien (40%). Irak und Bahrein brauchen, um ihren Staatshaushalt im Gleichgewicht zu halten, bereits einen Ölpreis von 100 US$, der Iran etwa 85 US$. Nur Kuwait und Katar liegen noch unter 50 US$ pro Barrel.

Diese Information ist aus vielerleich Gesichtspunkten interessant. Sie bedeutet, dass der Ölpreis kaum unter 80 US$ sinken wird, ja sogar über 100 US$ bleiben muss, um Irak und Bahrein nicht instabil werden zu lassen. Sie erklärt auch, warum die USA so stark auf ein Ölembargo gegen Iran drängen und dieses Embargo mit einer Blockade der iranischen Banken verbinden, denn ohne Ölexporte kann der Iran seinen Staatshaushalt nicht aus eigener Kraft stabilisieren. Kredite, um Einnahmelücken auszugleichen, würden nicht verfügbar sein, wenn das Bank-Embargo Zahlungsströme von außerhalb des Landes verhindert. Die Embargo-Strategie zielt also (zumindest teilweise) auf den iranischen Staatshaushalt ab und damit auf die staatlichen Leistungen, die an die Bevölkerung ausgeschüttet werden. Was passiert, wenn der Staat Subventionen streicht, haben wir kürzlich am Beispiel Nigerias gesehen. Nachdem die nigerianische Regierung die Benzinsubventionen gestrichen hatte, erschütterten Streiks das Land, bis die Subventionen zumindest teilweise wiederhergestellt waren. Ein Öl- und Kreditembargo gegenüber Iran könnte die Bevölkerung des Landes also zu Streiks provozieren, die die Regierung hinwegfegen könnte. Öl, soviel wird klar, wird in diesem Kontext als geopolitische Waffe eingesetzt und sie ist dafür einsetzbar, weil die Ökonomien der Ölförderländer nicht selbsttragend funktionieren, sondern als Ölexporteure auf Geldflüsse von außen angewiesen sind.

Doch zeigen die Daten noch mehr: Dass der Ölpreis dauerhaft unter 80 US$ sinkt, ist nicht zu erwarten. Nähert er sich dieser Grenze, so wäre Saudi Arabien gezwungen,

- entweder noch mehr Öl zu verkaufen, um die Einnahmeausfälle zu kompensieren, was den Preis jedoch weiter sinken ließe, oder

- die Produktion zu drosseln, um den Preis wieder nach oben zu treiben - was jedoch ebenfalls die Staatseinnahmen aufgrund des geringeren Exportvolumens senkt.

Ein sinkender Ölpreis brächte das Land in ein ernsthaftes Dilemma, weshalb er auf keinen Fall im Interesse der Ölförderländer sein kann. Saudi Arabien hat jetzt bereits angekündigt, dass 100 US$ der neue angestrebte Preis sind. Bislang lag dieser Zielpreis 25% tiefer: Bei 75 US$. Gerade in den Ländern der strategischen Ellipse gab es im vergangenen Jahr mehrere Unruhen und Revolutionen bis hin zum Bürgerkrieg. Keine Staatsführung möchte dies im eigenen Land erleben, weshalb Beruhigungspillen in Form größerer Sozialausgaben als innenpolitisches Instrument eingesetzt werden.

Dasselbe Problem trifft offenbar auch auf Russland zu, dessen break-even oil price in 2011 bei 108 US$ lag. Die Alfa Bank schätzt, dass der Ölpreis für Russland in 2012 bei 126 US$ liegen muss, das ist das Dreifache des 2007er Preises. Würde der Ölpreis unter 115 US$ sinken, so würde Putins Land in Schwierigkeiten kommen - und seine Präsidentschaft. Aus Sicht Russlands wäre der aktuelle Ölpreis von 111 US$ also in 2012 noch zu wenig.

Die Welt befindet sich in einer schwierigen Situation: Die industrialisierten und Schwellenländer benötigen bezahlbares Öl, um ihre Wirtschaftsphilosophie andauernden Wachstums auf Basis billiger Transporte aufrecht zu erhalten. Die Ölförderländer haben sich in eine gegenläufige Position gebracht: Sie brauchen hohe Ölpreise, um die auf Staatsausgaben basierende Ökonomie aufrecht zu erhalten. Ein Gleichgewicht der Interessen läge vermutlich in einem Korridor von 100 bis 125 US$. Bricht der Ölpreis nach oben aus, beschädigt der die ölkonsumierenden Ökonomien, bricht er nach unten aus, beschädigt er die vom Ölexport abhängigen Ökonomien. Eine Wirtschaftskrise in den ölimportierenden Ökonomien würde die Ölnachfrage und den Ölpreis sinken lassen, was Unruhen in den Ölexportstaaten hervorruft, wenn diese die Staatsausgaben kürzen. Zwar würden solche Unruhen die Ölpreise wieder anziehen lassen, da die Märkte die Versorgung mit dem Rohstoff in Gefahr sähen, aber einem Weg aus einer Wirtschaftskrise auf Seiten der Ölimporteure wäre das nicht dienlich. Ein Dilemma, an dem Spieltheoretiker ihre (theoretische) Freude hätten.

Mit dem Überschreiten des Peak Oil wird die Situation nicht einfacher. Eine Verknappung der weltweit verfügbaren Ölmengen wirkt preissteigernd. Die Gefahr der weltweiten Rezession wächst und die Staatshaushalte der Förderländer, deren Fördermengen sinken, geraten unter Druck.

Wie man es dreht und wendet: Die Weltwirtschaft bewegt sich auf einem sehr dünnen Draht, der durch geringfügige Ereignisse zerreißen kann. Eine Blockade der Straße von Hormuz, Krieg oder Krisen in weiteren Ölförderländern, unbedachte politische Äußerungen, eine Rezession - alles hat Einfluss auf den Ölpreis. Ein Ausweg scheint nur in einer gleichlaufenden Abkehr vom Rohstoff Öl zu liegen: Parallel müßten die Ölimporteure ihren Verbrauch herunterfahren, während die Wirtschaftsstrukturen in den ölexportierenden Ländern so ausgebaut werden, dass sie unabhängig vom Ölexport und selbsttragend werden. Beides geht nur mit anderen wirtschaftspolitischen Grundsätzen und mit einer anderen technischen Basis der Energieerzeugung. Die fossilen Energieträger führen in die Sackgasse, nicht nur aufgrund ihrer absehbaren Knappheit, sondern auch aufgrund der zu starken Verflechtungen zwischen Exporteuren und Importeuren, die durch dezentrale Energieerzeugung aufgelöst werden könnte und zugleich Wohlstand dezentralisieren könnte.

Siehe auch: Telepolis: Warum der Ölpreis nicht sinken darf

Meiner Meinung nach greift die Argumentation zu kurz : Richtig ist, das in Saudi- Arabien nahezu 100% des Staatshaushaltes auf den Verkauf von Erdöl basieren.

Der “break-even-oil-price” von 108 Euro im Beispiel Russland erscheint mir aber zu hoch gegriffen, da hier ja die Öleinnahmen nicht die alleinige Finanzierungsquelle für den Staatshaushalt sind.

Die russischen Zahlen sind mir auch ins Auge gestochen-

>Russlands Dreijahres-Haushaltsplan sieht Ölpreise von 100 Dollar 2012, 97 Dollar 2013 und 101 Dollar 2014 vor.

http://de.rian.ru/business/20111003/260809193.html

Allerdings ist die russ. Förderung & Export 2011 etwas hinter den Erwartungen des dortigen Wirtschaftsministeriums zurückgeblieben.

Der Kollaps scheint unausweichlich. Nirgendwo, gemeint ist Deutschland, ist ein Ansatz in der Wirtschaftspolitik zu sehen, der Peak Oil berücksichtigt. Peak Oil gilt wohl in den Köpfen der Führungscrew als eine unmögliche Tatsache. Die ganze Chose wird wahrscheinlich so enden, wie es der Havarist „Costa Concordia“ beispielhaft demonstrierte.

Ja.. Stürmische See vorraus.

Hoffen wir dass ein Kollaps, wenn er denn kommt sich über eine genügend lange Zeit zieht, dass wir uns anpassen können.