Die russische Nachrichtenagentur ITAR-TASS meldet, dass das russische Finanzministerium in den Budgetplanungen für die Haushaltsperiode 2015-2017 einen Rückgang der Einnahmen aus dem Ölexport um 4,5 Milliarden US$ für das Jahr 2016 erwartet. In 2015 liegen die Planungen unter den ursprünglichen Erwartungen, aber immerhin noch wachsend gegenüber 2014. Als Ursache wird ein Rückgang der Ölförderung benannt.

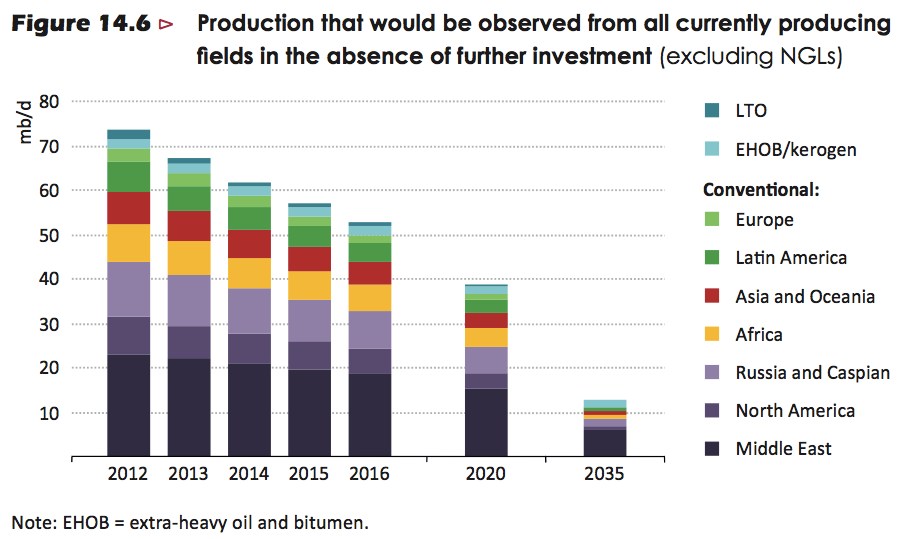

Damit bestätigen die russischen Behörden die Befürchtungen, dass der weltdrittgrößte Ölförderer (nach Saudi Arabien und den USA) und weltzweitgrößte Ölexporteur (nach Saudi Arabien) seinen Peak Oil erreicht haben dürfte. Solche Befürchtungen ließen sich einerseits aus der Dynamik der historischen Ölförderkurven ablesen, andererseits zuletzt durch einen Bericht des russischen Ölkonzerns LUKOIL, der auf diesem Blog im Mai besprochen wurde. Lukoil setzte den Beginn des Falls der russischen Ölförderung auf 2016-2017 fest. Das russische Finanzministerium geht in seinen Planungen offenbar davon aus, dass 2016 der Rückgang beginnt und die daraus resultierenden Erlöse ebenfalls sinken.

Risiken für die russische Wirtschaft

Dieser Vorausblick wirft Sorgen sowohl für das Exportland Russland auf wie auch für die Importeure des russischen Öls. Die Importeure müssen sich auf schrumpfende Liefermengen aus Russland einstellen, während der russische Staat und die beteiligten Firmen sich auf sinkende Erlöse einstellen müssen. 2013 sollen die russischen Energieexporte für 10% des Bruttoinlandsprodukts (BIP) verantwortlich gewesen sein, wobei diese Zahl wenig darüber aussagt, ob bei einem Schrumpfen der Exporterlöse die russische Wirtschaftsleistung proportional schrumpft. Seiteneffekte und Rückkopplungen könnten das BIP überproportional stärker schrumpfen lassen, als der Erlösrückgang vermuten läßt, da jeder eingenommene Dollar in Russland mehr als einen Dollar Sozialprodukt auslöst. Auch der russische Staatshaushalt wäre von einem Rückgang der Erlöse stark betroffen und mit ihm alle Bereiche, die in Russland von Staats wegen finanziert werden.

Risiken für Russlands Kunden

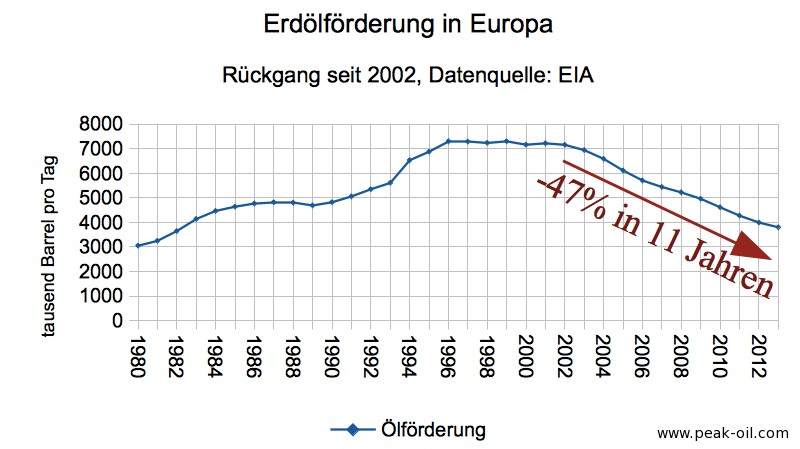

Die deutschen Haushalte und Unternehmen, die fast 34% ihres Ölbedarfs aus Russland beziehen, müssen sich auf steigende Ölpreise einrichten. Zumal Russland sich beim Ölexport zunehmend Richtung Asien orientiert und die aufsteigenden asiatischen Volkswirtschaften Teil des Bieterwettbewerbs sein werden. Das besondere Risiko für Ölimportländer ergibt sich zudem aus dem sogenannten "Export Land Model". Denn wenn ein Öl-Exportland seinen Peak Oil überschreitet stellt sich für das Land die Frage, ob zuerst der Inlandsverbrauch gedrosselt werden sollte oder zuerst der Ölexport. Nur wenn sowohl beim Export wie auch beim Inlandsverbrauch in gleichem Maße gekürzt wird, schrumpfen die Exportmengen genauso schnell/langsam, wie die Ölförderung zurückgeht. Da innenpolitische Aspekte bei der Energieversorgung eine sehr bedeutsame Rolle spielen, ist die Wahrscheinlichkeit jedoch groß, dass zuerst die Ölexporte geschrumpft werden, um die Binnenversorgung mit Öl weiter zu gewährleisten. Das bedeutet für Ölimportländer wie Deutschland, dass die Mengen des auf dem Weltmarkt gehandelten russischen Öls schneller schrumpfen, als die Förderung im Land selbst. Den Unternehmen und Kommunen in diesen Ländern ist zu empfehlen, sich auf diese sich verändernde Entwicklung einzustellen!

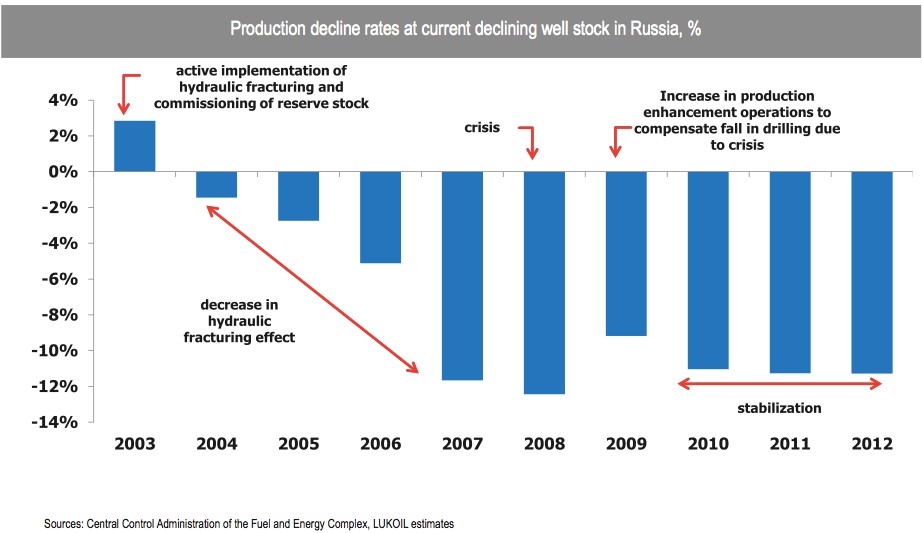

Hohe Decline-Raten in bestehenden Ölfeldern

Außerordentlich sind die sich zeigenden Raten, mit denen die bereits schrumpfenden Ölfelder Russlands ihre Ergiebigkeit verlieren. Lukoil zufolge verlieren jene Felder, die ihren Peak überschritten haben, 10 bis 12% der Fördermenge pro Jahr. Auch wenn es noch einige Jahre über 2016 hinaus dauern dürfte, bis der Förderabfall diese Dynamik erreicht, sind die Daten dennoch bedrohlich: Schrumpfen die Fördermengen des drittgrößten Ölförderers in dieser Schnelle, dürfte sich der Ölmarkt rasant verändern - genau wie der Ölpreis.