Die Krise zwischen der EU, der Ukraine und Russland lenkt (endlich, aber viel zu spät!) die Aufmerksamkeit auf die Versorgungsfrage mit Öl und Gas. Kaum ist ein Konflikt zwischen dem Hauptlieferanten von Öl und Gas nach Europa sichtbar an die Oberfläche getreten, wird die Abhängigkeit sichtbar. In der WELT führt dies zu einem Artikel von Florian Eder und Daniel Wetzel, die unter dem Titel "Warum weltweit keine Energiequelle sicher ist" die Frage stellen:

Russlands Einnahmen aus Öl- und Gasexporten

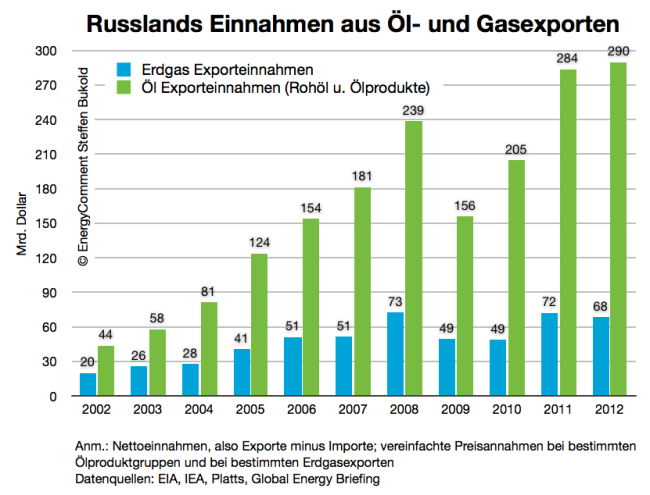

Steffen Bukold von EnergyComment hat die Exporterlöse Russlands für Öl und Gas kalkuliert. Die sichtbaren Zahlen sind ein interessanter Aspekt, um die künftige Entwicklung möglicher Sanktionen im Zuge der Krim-Krise zu diskutieren:

Zu sehen ist, dass die Einnahmen als Ölexporten ein Vielfaches der Einnahmen aus Gasexporten ausmachen. Sichtbar ist auch, wie extrem diese Einnahmen im Zuge der Preissteigerungen seit 2004 gestiegen sind: Sie haben sich analog zum Ölpreis fast vervierfacht. Diese Einnahmen stellen für die russischen Ölexporteure, die überwiegend Staatskonzerne mit Anteilen reicher Oligarchen sind, enorme wirtschaftliche Handlungsoptionen dar. Binnen weniger als 10 Jahren können über 290 Milliarden US$ statt 58 Milliarden US$ (in 2004) verfügt werden und entsprechend große Anteile der Wirtschaftsleistung jener Volkswirtschaften vereinnahmt werden, in die diese Dollars zurückfließen. Bukold zeigt in einer zweiten Grafik, dass die Rüstungsausgaben des russischen Staates ebenfalls zunahmen, wenngleich nicht in diesem Maße.

Einerseits zeigen diese imposanten Zahlen, dass Russland ein Eigeninteresse hat, den Rest der Welt zu diesen Preisen weiterhin mit Öl und Gas zu versorgen. Andererseits deutet auch Bukold an: Ein zwischenzeitlicher Ausfall der Gasversorgung könnte Russland weit weniger finanziell schädigen, so lange die Ölpreise hoch bleiben. Die Zurückhaltung so mancher europäischer Politiker bei der Forderung nach harten Sanktionen im Zuge der Ukraine-/Krim-Krise läßt vermuten, dass die Energieabhängigkeit nun so manchem deutlicher vor Augen steht.

Weiteres:

- SPON: Gazprom droht Ukraine mit Gas-Lieferstopp

- SZ: Wie gefährlich ist die Gas-Waffe?

- NZZ: Putins Pipeline-Diplomatie

- SPIEGEL ONLINE sucht Alternativen zu Russlands Gas und protegiert dabei auch Fracking

- thematisch passender Verweis auf den BEOP, den break even oil price

- SPON: Streit um Libyens Ölreichtum eskaliert: Regierung droht mit Bombardierung eines koreanischen Öltankers, der von "Rebellen" mit Öl gefüllt wird (Libyen war 2013 Deutschlands sechstwichtigster Öllieferant)

- Wolfram Zucker hat ein Interview übersetzt, welches Paul Nellen mit Colin Campbell 2009 führte

- im Mai gibt es ein Transition Training in Dresden

Offtopic: Für Telepolis: Neuverschuldung Null. Wer nimmt Schäubles Schulden auf?

Deutschlands Öllieferländer 2013 vor dem Konflikt-Hintergrund Ukraine/Russland

Nachdem in einem russischsprachigen Forum ein User namens "pik" auf den Artikel Deutschlands Lieferländer 2012 vom Sommer 2013 verwiesen und eine Diskussion ausgelöst hat und nachdem im SPIEGEL Krimticker zu lesen ist, dass zwar die Gasversorgung in und durch die Ukraine weiterhin problemlos verläuft, aber Gazprom Preiserhöhungen für Gaslieferungen ab dem 2. Quartal prüft, habe ich die Öl- und Gaslieferländer Deutschlands anhand von BAFA-Daten nochmal angeschaut. Für die Öllieferungen hat das Bundesamt für Wirtschaft und Ausfuhrkontrolle für 2013 vorerst vorläufige Daten veröffentlicht, für Erdgas liegen die Daten bislang nur bis 2012 vor:

Die Lira-Krise der Türkei und Peak Oil

Von 4,5 auf 10% hat die türkische Zentralbank den Leitzins in einem einzigen Schritt angehoben. Sie stemmt sich damit gegen den Kapitalabfluss aus dem Land, der in den vergangenen Wochen den Wechselkurs zwischen türkischer Lira und US-Dollar stark verändert hat. Kostete 1 US$ den Lira-Besitzer bis September vergangenen Jahres weniger als 2 Lira, so verteuerte sich der US$ bis Januar 2014 auf fast 2,50 Lira.

Die plötzliche Medienberichterstattung erinnert an Indien: Im August 2013, also kurz bevor auch die türkische Lira an Wert verlor, waren die Medien voll von Berichten über den Kursverfall der indischen Rupie. Eine Analyse der Ölförderung-/Ölimport-Situation Indiens ergab: Die in den vergangenen Jahren stark gestiegenen Ölpreise führten dazu, dass die indische Wirtschaft ein Drittel seiner Exporterlöse direkt wieder für den Import von Öl ausgeben musste. Da Import-Export-Aktivitäten eines Landes immer dann mit Wechselkurs-Veränderungen einhergehen, wenn die Auslandsgeschäfte nicht mit der inländischen Währung abgewickelt werden können, liegt der Verdacht nahe: Auch die Türkei hat ein Ölproblem.

Wie untenstehendes Diagramm zeigt, verbraucht die Türkei wesentlich mehr Öl, als im Land gefördert wird. Der Selbstversorgungsgrad 2012 lag unter 10%: Über 600.000 Barrel werden seit 1996 täglich verkonsumiert (rote Kurve, linke Achse), während die Ölförderung ihr Maximum 1991 mit 81.000 Barrel Tagesförderung überschritt und 2012 bei niedrigen 56.000 Barrel lag (blaue Kurve, linke Achse):

Die "Lücke" zwischen den beiden Kurven ist, was das Land importieren muss: Über 90% des Bedarfs.

Auch wenn die Kalkulation nicht korrekt ist, weil die Türkei auch größere Mengen raffinierte Treibstoffe (Benzin/Diesel/Kerosin) und nicht nur Rohöl importiert, zeigt die vereinfachte Rechnung dennoch das Problem: Die Importkosten für die Treib- und Heizstoffe explodierten mit dem Ölpreisanstieg von 2004 (gelbe Kurve, rechte Achse). 2011 und 2012 (und vermutlich auch 2013, die Zahlen liegen noch nicht vollständig vor) kostete der Ölimport jährlich über 25 Milliarden - zu zahlen in US-Dollar. Die Verfünffachung der Kosten binnen etwa 10 Jahren bei nahezu gleichbleibendem Ölverbrauch ist eine extreme Belastung.

Oberflächlich scheint das seit 3 Jahren relativ stabile globale Ölpreisniveau von 100 US$ pro Barrel keine Probleme zu machen. Das gilt aber offenbar nur für die Lebenswirklichkeit in Deutschland. Aus globalökonomischer Perspektive zeigt das Beispiel der Türkei (und Indiens) sehr anschaulich: Inzwischen müssen alle Ölimportländer seit 3 Jahren extrem hohe Kosten schultern, während eine Verringerung des Ölbedarfs offenbar nicht so einfach möglich ist.

Doch die systemische Reaktion ist bereits sichtbar, auch wenn sie mit Verzögerung einsetzt: Der Absturz des Lira-Wertes wird Öl für Lira-Besitzer noch teurer machen, als der in US$ gemessene Ölpreisanstieg. Zum Dollar-Anstieg seit 2004 multipliziert sich nun die Währungsabwertung hinzu. Dieser Wertverfall der Währung ist aus Ölgesichtspunkten nichts anderes, als die Einpreisung der Importabhängigkeit. Während der Petro-Dollar weiterhin den Vorzug genießt, Öl quasi "innerhalb des Währungsraumes handeln zu können" und damit keine Wechselkursrisiken "Öl zu Dollar" bestehen, hat jede andere Währung das Problem, ein Doppel-Risiko aushalten zu müssen: "Währung zu Dollar zu Öl". Die zweite Komponente des Risikos schlägt sich nun, nach dreijähriger Hochölpreis-Phase in den Wechselkursen nieder.

Öl wird für viele Türken teurer werden. Zwei mögliche Auswege gibt es daraus:

a) Die Ölnachfrage im Land sinkt, was die Transportleistung des Transportsektors schrumpft und damit auf Arbeitsteilung und Wirtschaftsdynamik rückwirkt - Ergebnis: Wirtschaftskrise.

b) Die türkische Wirtschaft schwingt sich zu einem Export-Schub auf, der die Ölimportkosten relativiert und den Wechselkurs dämpft.

Punkt b) ist in einer Welt unwahrscheinlich, in der die Mehrzahl der Länder dieselben Probleme hat: Als Netto-Ölimporteure suchen sie nach Strategien, mehr zu exportieren. In einer globalen Binnenwirtschaft ruft jedoch der Export des einen Wirtschaftsraums immer einen Import in einen anderen Wirtschaftsraum hervor. Es können schlicht nicht alle Länder Exportüberschüsse erwirtschaften, ohne dass andere Länder zugleich Exportunterschüsse/Importüberschüsse "erleiden". Der Rückgang der Ölnachfrage in der Türkei ist damit wahrscheinlich. Dieser wird in der Türkei als Krise wahrgenommen und es bleibt zu hoffen, dass die Krise als Transformationsprozess hin zu einer ölunabhängigeren Wirtschaftsweise genutzt wird.

Als Fazit muss gezogen werden: In historischen Maßstäben gemessen befinden wir uns bereits am Gipfel der globalen Ölförderung. Das US-Fracking liefert Peanuts im Vergleich zum weltweiten Ölverbrauch von über 80 Millionen Fass Öl am Tag - und sein Peak ist ebenfalls absehbar. Noch geht zwar die globale Ölfördermenge nicht (in den Statistiken) sichtbar zurück, aber das Preisniveau sorgt dafür, dass die Nachfrage sich bereits an den künftigen Abschwung der Förderkurve anpasst. (Die ersten Peak-Demand-Diskussionen kommen bereits auf, auch wenn der Unterton dieses Begriffs bislang ist: Die Nachfrage nach Öl geht "freiwillig" zurück, nicht etwa wegen nachfragesenkenden Krisenerscheinungen.)

Zuerst betroffen sind jene Länder, die hohe Ölimportquoten bei schwacher Exportwirtschaft kombinieren. Das mag auf den ersten Blick gut für Bewohner des exportstarken Deutschlands klingen, doch das stimmt nicht. Die deutsche Wirtschaft ist nur deshalb so exportstark, weil andere Länder so exportschwach/importstark sind. Mit 9% Importanteil am türkischen Gesamtimport ist die deutsche Wirtschaft auf Platz 2 der türkischen Lieferanten. Da die Lira-Krise den Import für Türken verteuert, wird die türkische Währungskrise auch Rückwirkungen auf den Exportweltmeister Deutschland haben. Wenn die Türkei ihre Importe zurückschraubt, weil sie durch den Währungsabsturz zu teuer werden, schrumpfen mit einiger Wahrscheinlichkeit auch die Exporte Deutschlands in das Land. Es sei denn, die deutsche Wirtschaft liefert Produkte, die den Transformationsprozess hin zu einer postfossilen Wirtschaft ermöglichen.

Größter Importeur in die Türkei war laut CIA-Factbook übrigens Russland. Wir dürfen raten, was die Russen insbesondere liefern...

PS: Die bei der EIA abrufbaren Monats-Daten zur Ölförderung in der Türkei liefern seit Januar 2011 übrigens ein seltsames Bild: Alle Zahlen enden auf 896 und es ändert sich nur der Tausender-Bereich zwischen 54 und 59, also sowas wie: 54.896, 58.896, 55.896. Wie "echt" diese Daten wirklich sind, dürfte wohl erst in ein paar Jahren sichtbar werden, wenn die türkischen Behörden ordentliche Statistiken liefern oder die EIA Zahlen ordentlich einpflegt. Türkischsprachige Leser können gern versuchen, mal auf den offiziellen Seiten der türkischen Behörden Daten zu bekommen...

Chodorkowski, Yukos und die russischen Ölvorkommen

"Wo Rauch ist, ist auch Feuer" sagt man. Die Medienberichte über die Begnadigung des ehemaligen russischen Ölmanager Michael Chodorkowski kommen etwas zu euphorisch daher. Wie ein Freiheitskämpfer wird der Mann begrüßt, dessen Ölkonzern Yukos 2003 mit Sibneft zum viertgrößten privaten Ölkonzern der Welt fusionieren sollte (Meldung von August 2003). Im Oktober 2003 saß Chodorkowski bereits in Haft, Vorwurf: Steuerhinterziehung. Im November 2003 stoppte der Kreml die Fusion der beiden Giganten und es begann die Entkernung des Yukos-Konzerns.

Ulrich Heyden hat für Telepolis die Beziehung zwischen Putin und Chodorkowski anschaulich aufbereitet und es entsteht einerseits der Eindruck zweiter Akteure mit unterschiedlichen Vorstellungen für Mütterchen Russland. Andererseits wird ein Detail sichtbar, was in der Medienberichterstattung heute kaum benannt wird und das mit einem Blick auf die historische Ölpreis-Entwicklung noch brisanter wird. Heyden schreibt:

"Putin sah es vermutlich auch als Angriff auf seine Strategie der Stärkung Russlands, dass der Yukos-Chef - ohne Absprache mit dem Kreml - mit den US-Öl-Unternehmen Chevron Texaco und Exxon Mobile über den Verkauf von Yukos-Anteilen verhandelte."

Bei N-TV findet sich eine Meldung vom 3. August 2003, wonach Chevron 25% an Yukos kaufen wolle, was immerhin 6,4 Milliarden US$ kosten könne. Bereits in dieser Meldung heißt es, dass Yukos und Sibneft zusammen soviel Öl fördern würden wie Kuwait - kein Wunder, dass ein US-Unternehmen scharf auf diesen entstehenden Energieriesen sei. Auch ExxonMobil war interessiert an Teilen von Yukos: Ein 40%-Anteil wurde am 8. Oktober 2003 im Telegraph diskutiert. Ende September 2003 berichtet Russland Aktuell von den Plänen Chodorkowskis, Yukos bis 2007 zu einem internationalen Player im Ölgeschäft zu machen und sprach von einer absehbaren Fusion mit einem Konkurrenten. Außerdem bemerkt der Artikel:

"[D]ie Aktien von Yukos-Sibneft gelten als Schlüssel zu den Ölvorkommen Ostsibiriens".

Sowohl die Yukos-Sibneft-Fusion wie auch die Beteiligung eines US-Konzerns an den russischen Ölreserven wurde im November durch die Präsidentenpolitik verhindert. Daraufhin setzten die russischen Behörden diverse Dinge in Gang, die letztlich zur Überschuldung von Yukos führten (Steuernachforderungen) und zu einem anschließenden Verkauf wichtiger Unternehmensbestandteile: An russische Neueigentümer.

Diese "Neustrukturierung" von Yukos fand seinen Höhepunkt im Juli 2004, als der STERN berichtete: Yukos-Meldungen lassen Ölpreis verrückt spielen. Ein Blick in den Ölpreis-Chart liefert das interessante Detail, dass zum Höhepunkt der Yukos-Krise im Sommer 2004 der Ölpreis erstmals die 40-Dollar-Marke übersprang und seitdem nie wieder länger unter diese Marke fiel:

Auslöser war offenbar ein drohender Lieferstop. 2% der weltweiten Ölförderung und ein Fünftel der russischen Förderung gingen damals auf das Konto von Yukos: 1,7 Millionen Barrel täglich, mehr als (damals) Libyen.

Wie obiger Preis-Chart erinnert, lag der Ölpreis in den 30 Jahren zuvor um 20 US$ und stieg erst mit der Jahrtausendwende auf etwa 30 US$. 2004 war der Beginn einer bislang ungekannten Preisralley, die recht zielstrebig auf 140 US$ im Sommer 2008 führte und uns seit 2011 in einem relativ stabilen Preiskorridor von 100 bis 120 US$ hält. Das Jahr der Yukos-Krise, könnte als Kampf darum interpretiert werden, wem die russischen Ölvorkommen gehören: Privaten Eignern oder dem Staat, Russland oder US-Aktionären. Unter dem Titel "Der kalte russisch-amerikanische Ölkrieg" diskutierte das Saar-Echo damals die Konstruktionen, die Chodorkowski für sein Unternehmen vorgesehen hatte. So wie bei seiner Begnadigung deutsche Politiker eine Rolle gespielt haben, haben möglicherweise 2003/2004 ebenfalls deutsche Akteure ihre Finger im Spiel gehabt. Der deutsche Bundeskanzler Gerhard Schröder nannte die Causa Yukos im Dezember 2004 ein "Russland-internes Problem". Der gestiegene Ölpreis hatte Putin in eine vorteilhafte Lage versetzt: Er kündigte für 2005 bis 2007 die vorzeitige Tilgung von Krediten im Umfang von 30 Milliarden Euro an - auch an Deutschland.

Man kann schwerlich eine Absicht hinter den politischen Auseinandersetzungen um Yukos herauslesen, den Ölpreis steigen zu lassen. Dazu sind die Preisfindungsmechanismen zu komplex. Allerdings ist rückblickend klar, dass Putins Politik nicht nur dafür sorgte, die russischen Bodenschätze eindeutig in Russlands Händen zu belassen, sondern auch, die Einnahmen Russlands durch steigende Ölpreise zu steigern. Der Break Even Oil Price (BEOP), also der Ölpreis, um den russischen Staatshaushalt im Gleichgewicht zu halten, lag 2011 bei 108 US$ und 2012 bei 126 US$, also leicht ein Dreifaches dessen, was 2004 bezahlt wurde. Ein Ölpreis des damaligen Niveaus würde aus dem Russland von heute kein Energieimperium machen, sondern vermutlich ein am Staatsbankrott laborierendes Land. Stattdessen erleben wir einen aufsteigenden Riesen, der um die Ukraine kämpfen kann und über Syrien in den arabischen Raum hineinwirkt. Ob dies möglich gewesen wäre, wenn Chodorkowski damals Yukos an Chevron und ExxonMobil verkauft hätte?

Weiteres:

- Mexiko läßt ausländische Investitionen in die heimischen Ölressourcen zu: Der starke Rückgang der Ölförderung zwingt Präsident Nieto dazu

- Süddeutsche: Die Welt wird ein bisschen Schiefer. Unkonventionelle Öl- und Gasquellen.

- Andreas Eschbach im Interview über seinen (nicht mehr frischen, aber weiterhin aktuellen) Roman "Ausgebrannt"

- Guardian: Ehemaliger BP-Geologe warnt, Peak Oil sei erreicht

- DerStandard: Tausende Griechen meldeten 2013 ihre PKWs ab, weil sie sich die KFZ-Steuer nicht mehr leisten können

- Die WELT hat ein Interview mit dem BP-Europa-Chef Michael Schmidt

Das (neue) Energieimperium: Die Ukraine zwischen Russland und Europa

Im Rahmen eines Schulprojekttages zum Thema "Mobilität global" diskutierte ich mit Schülern zweier 9. Klassen, was ein Land eigentlich braucht, um Mobilität bereitzustellen. Beispielsweise Automobilität. Die Aussagen: Fahrzeuge, Treibstoffe, Straßen und: Geld. Wozu das Geld? Na letztlich, um Fahrzeuge, Straßen und Treibstoffe zu kaufen. Ergo: Geld ist nur das Mittel zum Zweck. Was man eigentlich haben will ist das, was man für das Geld kauft - nicht das Geld selbst.

In Zeiten sich verknappender fossiler Rohstoffe laufen wir auf eine Situation zu, in der Öl und Gas weitaus wertvoller sind, als bloßes Geld. Da man Geld bekanntlich nicht essen kann und selbst sein Heizwert äußerst gering ist, haben Öl und Gas einen ganz eigenen Wert. Wer es hat, kann Mobilität ermöglichen und warme Wohnungen, kann Prozessenergie für Industriebetriebe bereitstellen und mit Gaskraftwerken elektrischen Strom erzeugen. Öl und Gas treiben unsere Welt. Im Film "Dune - Der Wüstenplanet" ist es das "Spice", das Reisen durchs Weltall ermöglicht. In unserer irdischen Welt des 21. Jahrhunderts ist es Öl und Gas, die Mobilität und industrielle Zivilisationen ermöglichen. Wohl dem, der Zugriff auf diese Energieträger hat.

An der Westgrenze des Europäischen Reiches tobt ein Kampf um Einfluss. Die Ukraine ist der Raum im Osten, den die EU gern zu ihrem Einflussbereich zählen würde. Aus Sicht von Putins Russland liegt der ukrainische Raum im Westen. Ob die Ukraine Teil der EU wird oder Teil eines Russland-Verbundes (den manche die neue Sowjetunion nennen), ist Streitpunkt. So zumindest liest man es in unseren - westlichen - Medien, in denen ein ehemaliger Boxer als politische Figur positioniert wird.

Heute wird klar, wie Putin gedenkt, diesen Richtungsstreit zu lösen: Russland hat angekündigt, Staatsanleihen der Ukraine im Umfang von 15 Milliarden US$ zu kaufen (also dem Staat Ukraine Kredit zu geben) sowie zugleich Rabatte auf Gaslieferungen einzuräumen. Welcher Ukrainer, der Interesse an einer warmen Wohnung hat wird dazu Nein! sagen? Was hat der deutsch-ukrainische Boxer zu bieten, außer sein Vorbild eines Millionär-Sportlers?

Natürlich: Die Spezialität der Europäischen Union sind Fördergelder. Milliarden über Milliarden werde jährlich ausgeschüttet. Politik per Portpokasse könnte man das nennen, was offiziell "Angleichung der Lebensverhältnisse" heißt. Ein Versprechen, was auch Putin abgegeben hat - zumindest für die Ukrainer in Russland. Was würde die Ukraine denn anderes tun, als das EU-Geld für jene Dinge auszugeben, die Russland letztlich liefert: Gas und Öl. Wer in der Ukraine strategisch an seine warme Wohnung denkt, der wird nicht umhinkommen festzustellen, dass Europa niemals jene Energie liefern wird, von der Russland noch reichlich hat. Schließlich schrumpft die Ölförderung Europas seit 2002 und die Gasförderung seit 2004. Sich von der EU mit Geld beliefern zu lassen, um dieses postwendend nach Russland zu senden, um von dort die warmen Wohnungen zu kaufen, bedeutet aus Sicht der Ukraine sich auf deine Doppel-Abhängigkeit einzulassen. Geld-Bittsteller gen Westen, Energie-Bittsteller gen Osten. Wenn einer der beiden "Partner" kein Geld mehr schickt oder sich beim Geld-gegen-Gas-Tausch querstellt, bleibt die Heizung kalt.

Peak Oil und Peak Gas zeigen auf, welche geostrategischen Veränderungen uns bevorstehen. Europäisches Geld ist nur das wert, was die industrielle Basis erschafft. Noch ist Europa im Bereich des Maschinenbaus stark, doch diese Stärke konzentriert sich zunehmend auf den deutschsprachigen Raum in Europa und der Vorsprung gegenüber den Schwellenländern schrumpft. Griechenland, Italien, Spanien und Portugal verkommen zunehmend zur deindustrialisierten Peripherie, zu abhängigen "strukturschwachen Großregionen". Man könnte meinen, die Ukraine kann sich entscheiden, selbst zu solch einer Großregion zu werden oder aber sich einem anderen Hegemon anzuschließen: Dem energiereichen Russland. Dass Russlands Politik zunehmend reaktionär wird und Minderheiten marginalisiert, kann jener Masse egal sein, die diesen Minderheiten nicht angehört und mehr Wert auf warme Behausungen legt. Die Moralkeule, Freiheit kontra Öl&Gas kann das EU-Projekt jedoch längst nicht mehr hochhalten, ist doch die Freiheit des Individuums in jenen EU-Regionen bereits stark eingeschränkt, die eben keine Exportprodukte liefern können. Wer angesichts der Wirtschaftssituation in Griechenland von "Freiheit" spricht, hat möglicherweise sein Politik-Studium gut, aber sein Wirtschaftsstudium schlecht abgeschlossen. Die Freiheit Putins ist eine andere wie die der EU.

Peak Oil & Peak Gas verschieben die Macht-Konstellationen, wie wir sie kennen. Die Abhängigkeit Europas von außenstehenden Energielieferanten nimmt von Jahr zu Jahr zu, so lange keine allumfassende Energiewende den Großteil des europäischen Energiebedarfs aus erneuerbaren Energien liefert. Noch kauft Europa sich im Tausch für deutsche Maschinen seine fossile Energie von außen ein - 100 Milliarden Euro kostet das allein die deutsche Volkswirtschaft pro Jahr. Von allen Weltregionen ist Europa jene einzigartige, deren lokaler Peak Oil nachhaltig - sprich: unumkehrbar - überschritten ist. Wenn diese Tatsache von den äußeren Mächten, von deren Lieferungen Europa abhängt, erkannt wird, wird der alte Kontinent erpressbar. Für die Ukrainer bedeutet eine Entscheidung hin zu Europa daher der schwerere Weg: In einem Sprachenkonglomerat sofort mit der Notwendigkeit einer Energiewende konfrontiert zu sein. Die Hinwendung nach Russland läßt dagegen dieselbe Sprache mit reichlich Öl und Gas verbinden.

Putins Politik setzt voll und ganz auf den Rohstoffreichtum Russlands als Instrument der Einhegung, als Werkzeug zur Machtausübung, als Pfand zum imperialen Ausbau. Lasst Chinas Wirtschaft noch ein paar Jahre wachsen und den Energiebedarf des asiatischen Riesen zunehmen und Europas Abhängigkeit von äußeren Energielieferanten noch etwas steigen, dann ist Russland das Land mit dem Energiejoker. Dieser Joker wird nicht nur Geld einbringen, mit dem die Industriegüter Europas und Chinas eingetauscht werden können, es bringt auch politische Macht mit sich, mit der sich all das eintauschen läßt, was für Geld nicht zu haben ist: Handelsverträge, Goodwill, Zugeständnisse. Russland kann mit diesem Pfund so wuchern, dass daraus ein neues russischzentriertes Imperium entsteht: Ein Energieimperium.

Für Europa ist der Kampf auf dem Schlachtfeld der fossilen Energieträger nicht nur nicht zu gewinnen, er ist bereits verloren! Das Überschreiten der lokalen Öl- und Gasförder-Peaks zeigt es. Europas einziger Weg ist die Suche nach einer neuen Form der Industriekultur, einer Kultur die nicht auf fossilen Rohstoffen basiert - denn deren Quellen liegen außerhalb Europas. Europas einziger Weg scheint in lokalen Energiequellen zu liegen, die zwangsläufig erneuerbar sind. Dieses Bild scheint für viele Europäer noch ungewohnt und aus dem fossilen Denken heraus vielleicht sogar unmöglich. Doch genauso unmöglich ist die Annahme, Russlands oder Saudi Arabiens oder Katars Öl und Gas wird auf ewig für umsonst oder "nur etwas Geld" zu haben sein. Der Umbau von den fossilen Quellen hin zu anderen Energiequellen ist mit dem bestehenden europäischen Industriesystem nur begrenzt kompatibel. Wir fahren in einem fossilgetriebenen Industriesystem, das auf diesen Energieträgern gewachsen und mit ihnen groß geworden ist. Erneuerbare Energiequellen an diesen Strukturen anschließen zu wollen erzwingt eine Wechelwirkung mit den Strukturen, in deren Fortlauf deren Umbau erzwungen wird. Die Energiewende ist eine Kulturwende. Auf wirtschaftlicher Ebene bedeutet diese Kulturwende, Industrie und Wirtschaftsstrukturen noch einmal völlig neu zu denken. Europas Wahl besteht darin, sich - wie die Ukraine - dem russischen fossilen Energieimperium anzuschließen, oder sich aufzumachen, eine neue Art der Energienutzung zu formen, für die das Wort "Imperium" nicht das richtige sein mag. Wenn es aber gelingt, bringt es möglicherweise größere Macht hervor als der Öl- und Gasreichtum Russlands: Die Macht, sich unabhängig - frei! - von fremden Energiequellen zu entfalten.

Mehr:

- RiaNovosti: Russland könnte ukrainische Rüstungskapazitäten nutzen

- SPON: Neuer Range Extender: 2000 Euro für Elektro-Mineralöl-Hybrid, leider noch nicht serienmäßig

- FAZ: Kupfer & Co. als Flaschenhals von Rohstoffversorgung und Energiewende

- Tagesspiegel: Aktivisten sprengen Shell-Veranstaltung. Kritik an Ölförderplänen in der Arktis

- taz: Kabelklau und Schiefergas - Proteste in Rumänien

Nachtrag:

Vankor: Russlands größtes Ölfeld schon am Peak?

Reuters meldet, dass Rosneft die die vorhergesagten Fördermengen des größten Ölfelds Russlands Vankor nach unten angepasst hat. Laut Reuters ist das Ölfeld daher wichtig, weil es sowohl gen Westen wie auch gen Osten liefern kann. Rosneft sagt gegenüber Reuters:

"In the event of possible deviations, existing agreements and the most profitable supply routes will be prioritised."

"Im Fall möglicher Abweichungen (von der Produktion) werden bestehende Verträge und die profitabelsten Lieferrouten priorisiert."

Was nichts anderes heißt wie: Wer die besten Verträge mit dem Ölförderer macht oder gemacht hat, und wer am meisten zahlt, kriegt das Öl.

Diese Entwicklung ist angesichts dessen bedeutsam, dass Russland in 2012 für 36% der Öllieferungen nach Deutschland verantwortlich war und die russischen Ölfirmen ihre Liefermöglichkeiten nach China stark ausbauen. Bereits im Juni wurden sehr überschaubare Wachstumszahlen für die Ölförderung Rosnefts gemeldet verbunden mit intensiveren Geschäftsverbindungen nach China. China macht sich dabei den strategischen Vorteil zunutze, den Reuters "Cash now, Oil later" nennt: Vorabzahlungen auf später zu lieferndes Öl. Die absehbaren Steigerungen, die Rosneft für seine Ölförderung anstrebt (von 4,2 Millionen Barrel pro Tag heute auf 4,4 Millionen Barrel pro Tag in 2020) reichen nicht ansatzweise, um das chinesische Bedarfswachstum zu decken. Reuters nennt für China einen erwarteten Bedarf von 9,2 Millionen Barrel Öl am Tag in 2020. China importierte 2012 4,7 Millionen Barrel Rohöl täglich, das sind 700.000 Barrel Tagesimporte mehr als noch ein Jahr zuvor. Russland wird einen Großteil des Bedarfswachstums decken wollen/müssen. Wenn Rosneft nun noch seine Förderaussichten kürzt, wird das Verhältnis von Ölangebot und Ölnachfrage, dem in Russland vor allem Europa und China gegenüberstehen, arg strapaziert. Rosneft und China vereinbarten auch eine gemeinsame Erkundung neuer Ölfelder in Sibirien und dem Fernen Osten. Mögliche Funde sollen laut RiaNovosti gen Asien fließen.

Im Juni kam hier die Aussicht auf, die seit 2011 existierende Lücke zwischen dem für den US-amerikanischen Markt gültigen WTI-Preis und dem für den europäischen Markt gültigen Brent-Ölpreis würde sich wieder schließen. Doch auch heute klaffen 10 US$ als Preislücke zwischen Europa (Brent: ca. 107 US$) und den USA (WTI: ca. 97 US$), was angesichts der europäisch-russisch-chinesischen Ölsituation die Frage aufbringt: Steht der Ölmarkt mit dem Erreichen der vielen lokalen Ölfördermaxima vor einer Spaltung? Wird sich wie beim Gas eine stärkere Differenzierung der nordamerikanischen und der europäisch-eurasischen Situation ergeben, die jeweils unterschiedliche Versorgungsstrukturen und unterschiedliche Preise hervorbringt? Wenn Russland sich die Importabhängigkeit der (den Peak hinter sich habenden) Europäer und der aufstrebenden chinesischen Volkswirtschaft zunutze macht, könnten zwischen diesen Handelspartnern bald ganz andere Preise akzeptabel sein, als in den USA, die dank Fracking derzeit eine (relative) lokale Überversorgung haben, auch wenn sie die Öl-Selbstversorgung (trotz anderslautender Medienberichte) nicht erreichen.

Weitere Infos:

- Reuters: Rosnefts chinesische Öl(spiel)felder

- DerStandard: Rudolf Eigl, Firmengruppe Eigl: die seit Jahrzehnten betriebene Angstmache vor dem Peak Oil ist nicht mehr haltbar

- FAZ zu Brasiliens Weg zur "Energiesupermacht": "Was außerdem noch für Brasilien spricht, ist der sogenannte „Oil Peak“."

- Der kasachische Öl- und Gasminister erwartet den globalen Peak Oil in den 2030er Jahren (und liegt damit konform mit der deutschen Bundesanstalt für Geowissenschaften und Rohstoffe)

- Bloomberg: Eine Investorengruppe will von 45 Ölkonzernen wissen, wie sich das Phänomen der "unverbrennbaren Kohlenstoffreserven" (wegen Treibhauseffekt) auf die Zahlen der Konzerne auswirkt: Denn die Ölreserven sind Teil der Refinanzierungsansätze der Firmen, doch sie dürften bei konsequenter Verfolgung der Klimaschutzziele nicht ausgebeutet werden.

- EnergyComment: Brennstoffpreise gegenüber 2006: Heizölpreise legen kräftig zu, Erdgas und Holz moderat

Syrien: Saudi Arabien bietet Russland Öl- und Gas-Geheimdeal an

Die Wahrheit stirbt im Krieg zuerst. Daher ist die folgende Meldung mit Skepsis zu genießen.

Der Daily Telegraph berichtet von einem geheimen Angebot, welches der saudi-arabische Chef des Geheimdienstes Bandar bin Sultan dem russischen Präsidenten Putin gemacht haben soll. Die Meldung stammt von al-monitor.com, die sie wiederum von der Hisbollah-nahen As-Safir haben, die Saudi Arabien feindlich gegenübersteht. Der Ursprung der Meldung entstammt russischen Medien.

Das Angebot bezieht sich auf gemeinsame Aktivitäten Russlands und Saudi Arabiens im Bereich von Öl und Gas. Das Ziel könnte sein, so wird bin Sultan zitiert, dass man sich auf Preise und Fördermengen einigt, um den Preis in den globalen Ölmärkten "stabil" zu halten. Als Gegenleistung solle Russland Syriens Regierung um Baschar al-Assad fallen lassen. (mehr …)